ふるさと納税の限度額を超えたらどうなる?

2024/12/19 更新

ふるさと納税の限度額を超えたらどうなるのでしょうか?

今回は、限度額を超えたときの確認方法を解説します。「超えた金額分は?」「確定申告?」「ワンストップ特例制度ってなに?」といったよくある質問にもお答えしているので、ぜひ参考にしてみてくださいね。

・当サービスに掲載された情報は、編集部のリサーチ情報を掲載しております。記載の内容について(タイトル、商品概要、価格、スペック等)不備がある場合がございます。詳細については、各EC/サービスサイトでご確認の上ご購入くださいますようお願い申し上げます。 なお、当ウェブページの情報を利用することによって発生したいかなる障害や損害についても、当社は一切責任を負いかねますので、予めご理解いただけますようお願い申し上げます。

・商品PRを目的とした記事です。gooふるさと納税は、楽天アフィリエイトを始めとした各種アフィリエイトプログラムに参加しています。 当サービスの記事を経由してふるさと納税をすると、売上の一部がgooふるさと納税に還元されます。

目次

また、10/1以降のふるさと納税制度改正に伴うお礼品の寄付金額の変更及び提供の終了があるので詳しくはリンク先のお礼品ページをご確認ください。

【結論】ふるさと納税で限度額を超えたら多く寄附しただけになる

結論、限度額を超えて寄附をした場合、控除されない分が「ただ余分に多く寄附しただけ」となります。

その分の寄附金は控除されないため、ただの自己負担で持ち出しです。損してしまったとも言えます。

そのため、まずはご自身の限度額をなるべく詳細に知る必要があります。

「限度額を超えているかも?」

\と思ったらいますぐ限度額をチェック!/

少しでも自己負担金を減らすためには確定申告

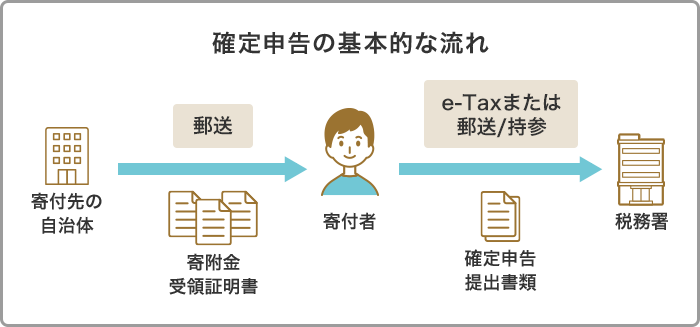

もしもふるさと納税の寄附上限を超えてしまった場合、ワンストップ特例制度を使用せず「確定申告の寄附金控除」で申告すれば、所得税の還付が受けられるため多少金額が戻ります。

もしもふるさと納税をし過ぎてしまった場合は、確定申告に切り替えて、少しでも自己負担金を減らしましょう!

まとめ|ふるさと納税の限度額を超えたら

・控除されない分は自己負担

・確定申告で「寄附金控除」で申告すれば自己負担が少し軽減される

ふるさと納税で限度額を超えたら「確定申告」で負担を減らそう

ここからは、ふるさと納税で限度額を超えてしまった場合の対応について解説します。

確定申告で「寄附金控除」をする

まずはワンストップ特例制度の利用ではなく、確定申告に切り替えます。

ワンストップ特例ではふるさと納税の住民税の控除のみが対象ですが、確定申告にすれば上限額から浮いてしまった金額も含めて「寄附金控除(ふるさと納税含む)」として申告できます。

例|22,000円の上限に対して32,000円寄附してしまった場合

たとえば、22,000円の上限に対して32,000円の寄附をしてしまった場合です。

この場合、22,000円の上限の内訳は、「控除20,000円+自己負担2,000円」で、浮いてしまっているのは10,000円です。

そこで、確定申告にて「寄附金控除32,000円」を申告すると以下のような扱いになります。

ふるさと納税20,000円分→特例控除で全額控除として扱われる

浮いた10,000円分→通常の寄附金控除として扱われる

自己負担は2,000円(確定申告ではこの分を差し引いて30,000円で記載)

確定申告でも住民税は控除されるの?

問題なく控除されます。

ただし、ワンストップ特例制度が全額住民税からの控除に対して、確定申告は所得税の還付+住民税の控除です。

総合的にお得になる金額は同じですが、還付金の分は住民税の控除から差し引きされます。

住宅ローン減税を併用する場合は、上限額内でワンストップ特例の方がお得!

ただし、住宅ローン減税を併用している場合は、ふるさと納税で確定申告をしない方がいい場合もあります。

住宅ローン減税の対象は「所得税」です。

ふるさと納税を確定申告すると「所得税+住民税」のため、所得税の部分で重複し金額にロスが生じる可能性があります。

住宅ローン減税中の方は、なるべく「住民税のみのワンストップ特例」で損をしない金額内に納めるよう心がけてください。

ワンストップ特例制度を利用していても、確定申告が優先される

もしワンストップ特例を利用していて、確定申告の時期(2月~3月)より早く限度額超えに気付いた場合は、確定申告に切り替えましょう。

確定申告を提出すれば、ワンストップ制度の申請は自動的に無効になります。

限度額を超えてしまったかどうか確認する方法

何ヶ所かに寄附しただために、今いくら寄附しているかわからない…そんな時には、確認する方法があります。

まずは先に限度額を知る

そもそも「限度額を超えたか」を判断するには、ご自分の限度額を知っておく必要があります。

まずはご自身の年収をもとに、シミュレーターで寄附限度額を確認しましょう。

各ふるさと納税サイトのマイページの「履歴」で確認を!

今年度中の寄附額が知りたい場合は、自分が現状いくら寄附しているか、各サイトの寄附履歴で確認してください。

寄附金額を記録しておく

最も確実な方法は、寄附の度に自分で金額を記録する方法です。1月1日~12月31日までに寄附をした金額を自分で合計しておき、限度額を超えないように調整しましょう。

また、ふるさと納税をすると必ず自治体から「寄附金受領証明書」が発行されます。必ず「受領金額」が記載されているため、これを元に寄附金を確認できます。

翌年以降に確認する

控除の通知が来てから「もしかして去年寄附しすぎた?」と確認する方法もあります。

ワンストップ特例制度を使ったら翌年6月の「住民税決定通知書」を見る

ワンストップ特例制度を利用している方は、翌年の6月頃に届く「住民税決定通知書」で税額控除の確認ができます。以下の手順を参考にしながら、住民税決定通知書をもとに計算してみてください。

|

ここで自己負担分が2,000円を超えてしまっている場合は、限度額を超えて寄附をしていた可能性があります。

住民税決定通知書は普通徴収なら自宅に届きますが、特別徴収なら基本的には会社に届くので、確認したい場合は会社に問い合わせてみましょう。

確定申告の場合は「確定申告の控え」+「住民税決定通知書」で確認できる

確定申告をした場合には、住民税だけでなく所得税からも控除されるため、両方の確認が必要です。

確定申告の控えや税務署からの還付金通知ハガキ+毎年6月に来る住民税決定通知書から、確認可能です。

もしも届かない場合は、会社や税務課などに問い合わせてください。確定申告を行った方が限度額を超えているか確認する手順は以下の通りです。

|

控除額の合計と寄附額を比較した際に自己負担金2,000円を除く額が一致すれば、限度額内で寄附できている計算になります。

自己負担額が2,000円を超えている場合には、限度額よりも多く寄附をしている可能性が高いです。

所得税率の計算方法をチェック

所得税率は年間の所得によってパーセンテージが異なります。所得ごとに異なる所得税率の計算方法は以下の通りです。

【課税所得金額…所得税率】

|

195万円以下は5%と少ないのに対し、年収がアップすればするほど所得税率も上がるのが分かります。自分の所得税率が分かれば控除上限額も計算しやすくなるので、チェックしてみてください。

逆に限度額より少ない場合はどうなる?

限度額より少なく寄附しても特に問題はなく、申請方法も変わりありません。

例えば上限額が30,000円にもかかわらず、10,000円の寄附しかしなかったとしても、自己負担分2,000円を除いた8,000円は控除され、返礼品ももらうことができるということです。

限度額を超えないようにするには

「限度額」を超えてしまうよくあるケース

・限度額を知らずに寄附してしまった

・去年の年収を目安に寄附してしまった

・医療費控除など、併用する控除を計算に入れていなかった

・去年寄附したつもりが決済が間に合っていなかった

上記のような理由で、限度額を超えてしまう方もいます。

ここではそんなケースと限度額を超えないようにする方法をご紹介します。

限度額とは去年と同じ年収ではない

控除限度額を超えてしまう失敗の中でも多いのが、去年の年収で計算してしまうケースです。控除限度額はその寄附を行っている年の年収をもとに計算しなれければなりません。

会社員でボーナスが変動した方、自営業の方や年の途中で転職をして年収が変わった方は、計算し直す必要があります。

他に控除があるなら限度額を詳細に計算する必要がある

ほとんどのふるさと納税サイトには目安の限度額を計算できるシミュレーターがあります。

なお、住宅ローン控除や医療費控除など、他の控除を受けていない給与所得者の場合のふるさと納税寄附限度額(目安)は以下の通りです。

| 給与収入 | 共働きor独身 | 夫婦のみ | 共働き+高校生 | 共働き+大学生 | 夫婦+高校生 | 共働き+子2人 | 夫婦+子2人 |

| 300万円 | 28,000 | 19,000 | 19,000 | 15,000 | 11,000 | 7,000 | - |

| 350万円 | 34,000 | 26,000 | 26,000 | 22,000 | 18,000 | 13,000 | 5,000 |

| 400万円 | 42,000 | 33,000 | 33,000 | 29,000 | 25,000 | 21,000 | 12,000 |

| 450万円 | 52,000 | 41,000 | 41,000 | 37,000 | 33,000 | 28,000 | 20,000 |

| 500万円 | 61,000 | 49,000 | 49,000 | 44,000 | 40,000 | 36,000 | 28,000 |

| 550万円 | 69,000 | 60,000 | 60,000 | 57,000 | 48,000 | 44,000 | 35,000 |

| 600万円 | 77,000 | 69,000 | 69,000 | 66,000 | 60,000 | 57,000 | 43,000 |

| 650万円 | 97,000 | 77,000 | 77,000 | 74,000 | 68,000 | 65,000 | 53,000 |

| 700万円 | 108,000 | 86,000 | 86,000 | 83,000 | 78,000 | 75,000 | 66,000 |

※”夫婦”=配偶者が専業主婦・専業主夫の場合。

※”子”=15歳以下の子供。

しかし、他にも併用する控除がある場合、金額が変わってきます。

医療費控除など、併用する控除を計算に入れるのを忘れずに

ふるさと納税以外に医療費控除といった控除がある場合、限度額が変動します。

- 配偶者控除

- 配偶者特別控除

- 勤労学生、障害者控除

- 医療費控除

- 住宅ローン減税

- 生命保険料控除

- 地震保険料控除

会社員の方でも、これらの中でいずれかは該当する方が多いです。

気になる方は、簡易シミュレーションではなく詳細なシミュレーションが行えるサイトを利用して、寄附の上限金額を算出してください。

年末ギリギリに寄附すると翌年扱いになることも

年末に寄附を行っている場合、決済方法によっては翌年の扱いになってしまうケースもあります。去年寄附したつもりが今年の分に入っていたとなると、計算が合わずに控除上限額を超えてしまう可能性が高いです。

寄附の確定は決済日になるため、年末ギリギリに寄附を行うなら即日決済ができるクレジットカードを利用しましょう。

銀行振込やコンビニ決済の場合には、支払いをした日が決済日なので年末に申し込みをしても年明けに支払いをすれば翌年の扱いとなります。

ちなみに、現金書留で寄附金を送った場合には、自治体が受領したタイミングが決済日です。年末年始は郵便が届くまでに時間がかかってしまうため、年内に出しても届くのが年明けになってしまう場合があります。そのため、年末の寄附には特に注意しましょう。

年の途中に限度額超えに気付けたら、もっと対策がとれる!

もし限度額を超えて寄附をしてしまった場合でも、それが年の途中であればさまざまな対策ができます。端的に言えば、限度額は年収に応じて増えるので、収入を増やせば限度額も上げられます。

副業で収入を増やす

会社員の方で収入を増やしたいなら副業をするのがおすすめです。以下でおすすめの副業について解説しているので、ぜひ参考にしてみてください。

クラウドソーシングなどの在宅ワークがおすすめ

クラウドソーシングのアルバイトは、在宅で手軽にできるだけでなくリスクもほとんどないので、気になる方はぜひ試してみてください。PCやスマホがあれば誰でも気軽にチャレンジできます。

休日にアルバイトをする

普段仕事をしていて忙しい方でも、休日のみ出勤できる短期バイトなら手軽に収入を増やせます。短期バイトのみを扱う求人サイトもあり、日払いで給料を貰える仕事も豊富です。力仕事だけでなく事務や軽作業のバイトもあるので、ぜひチェックしてみましょう。

投資を活用する

収入を増やす方法として、FXや不動産投資なども挙げられます。不動産投資は賃貸物件などを購入し、他の人に貸し出して賃貸収入を得る方法です。ただし、不動産投資やFXなどは、収入が増える可能性がある一方減るリスクもあります。

特に不動産投資の場合は、最初に物件を購入する必要があります。借り手が付かなければ赤字となってしまうので注意してください。FXや株式投資どちらも共通して、知識がなければ収入を減らしてしまう可能性があるので気を付けましょう。

まずは本などで基礎知識を付け、少額から運用をするのがおすすめです。FXにはレバレッジと呼ばれるものがあり、数万円程度の少額からでも気軽に投資ができます。不動産投資に関しては大きなお金が動くので、専門知識がある方以外はあまりおすすめしません。

ふるさと納税で貯めたポイントに注目

ふるさと納税をすると、利用するサイトによっては独自のポイントが貯まります。例えば楽天ふるさと納税を使用している場合には、寄附額に応じた楽天ポイントがもらえるのが特徴です。さらには、クレジットカードで決済をすればカード会社のポイントももらえます。

そのため限度額を超えてしまった場合でも、増える自己負担額がポイントによって既にカバーされている可能性があります。貯まるポイントの割合や還元率、ポイントの種類などはサイトによって異なるので、利用するサイトを考慮しながらふるさと納税を利用してみましょう。

そもそもふるさと納税制度とは?

ふるさと納税は自治体への寄附を行い、そのお礼として返礼品がもらえる制度です。

寄附金はその年の所得税の還付&翌年の住民税の控除が受けられるため、実質的には翌年の住民税の前納です。

元々払うべき税金を前納するかわりに、自己負担2,000円で返礼品がもらえるとあって、大変お得で人気のある制度です。

ただし、控除される税金には「上限」があります。そのため、ふるさと納税は「いくらまで寄附するか」が大切です。

まとめ

本記事の内容を一言でまとめると、

結論、寄附限度額を超えてしまったら損をするので「確定申告に切り替える」

でした。

確定申告は難しいから…と敬遠してしまうと、ただ多めに寄附をしただけで損をしてしまいます。確定申告をした経験がない方は、これを機にぜひ挑戦しましょう!

ランキングは楽天・Yahoo!ショッピングなどECサイトのランキング(2024年12月19日)やレビューをもとに作成しております。