公共料金の支払いにおすすめ!クレジットカード人気ランキング10選

公共料金の支払いに、クレジットカードを利用する人が増えていることをご存知ですか?今回は、公共料金の支払いで特におすすめしたい人気のクレジットカードを、10選ご紹介いたします。カードで支払うメリットや注意点も一緒に解説していますので、ぜひ参考にしてくださいね。

商品PRを目的とした記事です。gooランキングは、Amazon.co.jpアソシエイト、楽天アフィリエイトを始めとした各種アフィリエイトプログラムに参加しています。 当サービスの記事で紹介している商品を購入すると、売上の一部がgooランキングに還元されます。

目次

公共料金をクレジットカードで支払うと、カードのポイントが貯まったり割引になったりすることがあります。近年では、当たり前のように公共料金もクレジットカードで支払える時代となりました。しかし、銀行で支払うのと何が違うのか、すべての公共料金を支払えるのか、よくわかっていない方も少なくないでしょう。

また、どの会社のクレジットカードで公共料金を支払えば一番お得なのか、知りたくありませんか?そこでこの記事では、クレジットカードで支払える主な公共料金をはじめとして、おすすめのクレジットカードをランキング方式でご紹介いたします。

クレジットカードの選び方や、カードで支払うメリットと注意点についても、詳しく解説しています。今まで銀行を利用していた人も、この機会に是非クレジットカードを利用してみてはいかがでしょうか。

クレジットカードで支払える公共料金は、電気・ガス・水道料金を含め、大きく分けて7種類あります。ここでは、クレジット支払い可能な公共料金について、詳しく解説していきます。

電気料金

電力会社の多くは、電気料金のクレジットカード払いに対応しています。そのため大手の電力会社なら、確実にクレジットカードでの支払いができるでしょう。ただし、新しく参入してきた電力会社に限っては、クレジットカード払いに対応していない場合があるため注意が必要です。

電気料金がクレジットカードで支払い可能かどうかは、電力会社の公式ホームページで確認できます。まずは、現在利用している電力会社の公式サイトを確認してみてくださいね。

ガス料金

ガス料金では、都市ガスは規模が大きいため、クレジットカードでの支払いが可能です。しかしLPガスの場合、年々需要が減ってきているため、クレジットカード払いに対応していない場合があります。また地方の小さなガス会社も、使用できるクレジットカードの種類が少なく、対応していない所もあるでしょう。

上下水道料金

上下水道料金の場合、クレジットカードでの支払いが可能かどうかは、各自治体で違います。基本的に水道局は、各市区町村ごとで運営されていることが多いため、小規模の地域では対応していないところもあります。そのため、クレジットカード払いができるかどうかは、近隣の自治体に確認してみると良いでしょう。

スマホ料金

スマホ料金の場合、大手のキャリアと契約しているなら、クレジットカードの支払いは可能です。ただし、契約しているキャリア推奨のクレジットカードを利用するのがおすすめです。

例えばドコモですと「dカード」、auでは「au PAY カード」、ソフトバンクではTポイントと提携した「ソフトバンクカード」などがあります。各キャリアによって利用できるカードが用意されているため、ポイントが貯まるメリットを考えると、合わせた方がお得です。

特にゴールドカードを利用すると、ポイント還元率が高くなるため、年会費がかかったとしても実質的にかなりお得になりますよ。

ネット通信料

ネット通信料は、ほとんどの会社でクレジットカードの支払いが可能です。ただし、利用できるクレジットカードの種類は、会社によって異なります。そのため、契約しているプロバイダーの会社などに、利用できるクレジットカードを確認してみてくださいね。

固定電話料金

固定電話は基本的に、NTTの会社が提供していますので、クレジットカードの支払いは可能です。近年では、auのKDDIやドコモのひかり電話など、様々な固定電話サービスもありますが、ほぼクレジットで支払えるでしょう。ただし、デビッドカードやプリペイドカード、海外発行のカードは利用できない場合もあります。

NHK受信料

NHKの受信料は、クレジットカード払いが可能となっています。NHKは、日本中で利用できる大規模なサービスのため、支払い方法の種類も豊富です。使用できるクレジットカードの種類も多いので、ポイント還元サービスを受けられることを考えると、カード払いにした方がお得ですね。

ここからは、クレジットカードで公共料金を支払うことによって得られるメリットについて、具体的にご紹介いたします。どんなメリットがあるのか、ぜひチェックしてみてくださいね。

利用するだけで「ポイントが貯まる」

公共料金をクレジットカードで支払う一番のメリットは、利用しているだけでポイントが貯まっていくことです。現金などで公共料金を支払っているだけでは、なにもメリットがないですよね。

しかし、毎月支払いが発生する電気・ガス・水道などの公共料金を、まとめてカードで支払えばポイントがすぐに貯まります。クレジットカードのポイント還元率は、平均0.5~1.0%です。そのため、たとえば公共料金を毎月3万円支払っているご家庭の場合、月に300ポイントが獲得できます。

年間で考えますと、3,600円相当のポイントがつくという計算になりますから、大変お得ですよね。現金払いでは得られない特典なので、公共料金をクレジットカードで支払うことは大きなメリットと言えるでしょう。

支払いに「行く手間がない」

公共料金をクレジットカードで支払うことで、支払いに行く手間が省けるというメリットもあります。公共料金の支払いをコンビニ振込でしている場合、払込票が届くたびに毎月支払いに行く必要がありますよね。

そのため、払込票を失くしてしまったり、バーコード部分を汚して支払いができなくなるというケースも少なくありません。また、日々の忙しさから支払いを忘れていて、苦い思いをした経験を持つ方もいるのではないでしょうか。しかし、クレジットカード払いにしてしまえば、そんな失敗からも解放されますよ。

公共料金の「支払い管理」がしやすい

公共料金をクレジットカードで支払うと明細が発行されるので、支払い管理がしやすくなります。毎月発生した支払い額をWeb上で簡単に確認できるため、使いすぎた月などがひと目でわかり、節約対策になるのもメリットのひとつです。

また個別で支払うと、各公共料金の領収書が何枚も溜まりますよね。しかしクレジットカードで支払えば、Web上に保存されているので邪魔になりません。紛失する心配もないですし、シュレッダーにかけて処分するなどの手間も省けますよ。

支払いが「1日にまとめられる」ので便利

公共料金の支払日を1日にまとめられるのも、クレジットカードで支払うメリットと言えます。個別で支払っている場合は、それぞれの公共料金によって支払日が異なりますよね。しかしクレジットカードで支払えば、支払日を同じ日に設定することが可能です。

設定した日にまとめて支払えるので、口座に入金し忘れて「残高が足りなくて支払えなかった・・・」なんて失敗もなくなりますよ。

ここでは、公共料金を支払うクレジットカードのおすすめの選び方について、詳しく解説していきます。

「ポイント還元率の高さ」で選ぶ

公共料金を支払うクレジットカード選びで一番重要なのは、「ポイント還元率」にあります。ポイント還元率が高くなければ、クレジットカードで支払う意味はほとんどありません。クレジットカードのポイント還元率は、一般的なクレジットカードですと0.5~1%程度となります。

しかし中には、1%以上ポイント還元されるクレジットカードもあるので、まず一番にチェックしておきましょう。最低でも、還元率1%のクレジットカードがおすすめですよ。

「ポイント有効期限のない」カードを選ぶ

クレジットカードを選ぶ際は、ポイント有効期限がないカードを選ぶのもおすすめです。クレジットカードの多くは、獲得したポイントに有効期限があります。そのため、せっかく貯めたポイントも、有効期限が過ぎてしまうと消失してしまいます。

しかし、ポイントに有効期限がなければポイントを貯めやすいですし、失効日を気にする必要もありません。また、オートキャッシュバック機能のあるクレジットカードもありますから、獲得したポイントを無駄にしないように有効利用しましょう。

「審査が厳しくない」カードを選ぶ

クレジットカードによっては、審査の条件が厳しい場合もあるため、審査が厳しくないカードを選ぶのもポイントです。ポイント還元率が高いクレジットカードでも、最近では審査が厳しくないカードも数多くあります。審査に落ちないためにも、条件が厳しくないクレジットカードを選ぶようにしましょう。

「年会費無料」のカードを選ぶ

一人暮らしや学生などは、なるべく年会費無料のクレジットカードを選ぶのがおすすめです。せっかくポイントを獲得するために、クレジットカードで公共料金を支払っても、年会費が高かったら意味がありません。公共料金の支払いのためにクレジットカードを発行する場合は、年会費無料のカードが良いでしょう。

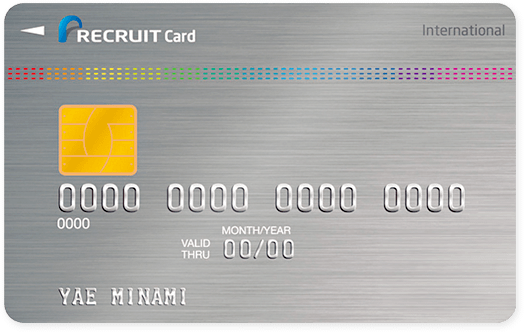

リクルートカード

["https:\/\/recruit-card.jp\/site_assets\/lp\/images\/common\/basic\/card_cmn.png?v=20200718005805"]

nanacoと組み合わせて税金も支払える!

公式サイトで詳細を見る[{"site":"公式サイト","url":"https://recruit-card.jp"}]

※公開時点の価格です。価格が変更されている場合もありますので商品販売サイトでご確認ください。

| 年会費 | 無料 | ポイント還元率 | 1.2%(100円) |

|---|---|---|---|

| 付帯保険 | 海外旅行、国内旅行、ショッピング | 国際ブランド | JCB、VISA、Mastercard |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ | 発行期間 | 最短1週間 |

[{"key":"年会費","value":"無料"},{"key":"ポイント還元率","value":"1.2%(100円)"},{"key":"付帯保険","value":"海外旅行、国内旅行、ショッピング"},{"key":"国際ブランド","value":"JCB、VISA、Mastercard"},{"key":"スマホ決済","value":"Apple Pay、Google Pay、楽天ペイ"},{"key":"発行期間","value":"最短1週間"}]

au PAY ゴールドカード

["https:\/\/www.kddi-fs.com\/function\/promotion\/common\/img\/img_card_gold.png"]

auユーザーなら携帯料金から最大11%ポイント還元

公式サイトで詳細を見る[{"site":"公式サイト","url":"https://www.kddi-fs.com/function/promotion/goldlp/"}]

※公開時点の価格です。価格が変更されている場合もありますので商品販売サイトでご確認ください。

auユーザーなら、絶対持っておきたいのが「au PAY ゴールドカード」です。月々の携帯電話料金の支払いを「au PAY ゴールドカード」で行えば、なんと料金プランに応じて最大で11%のポイントが還元されます!

さらに、au PAY マーケットクーポンが、毎月1000円分もらえます!審査の条件としては、20歳以上で安定した収入がある人なら、誰でも申込み可能です。ただし、auユーザーでau光回線を契約している必要があります。

新規入会と利用特典として、最大20,000円相当のPontaポイントがプレゼントされますので、年会費以上のお得がいっぱいですよ。auユーザーでしたら、ぜひ検討してみてくださいね。

| 年会費 | 10,000円(税別) | ポイント還元率 | 1.0%~11.0% |

|---|---|---|---|

| 付帯保険 | 海外旅行、国内旅行、ショッピング | 国際ブランド | Visa、MasterCard |

| スマホ決済 | Apple Pay、楽天ペイ、au PAY | 発行期間 | 最短4日 |

[{"key":"年会費","value":"10,000円(税別)"},{"key":"ポイント還元率","value":"1.0%~11.0%"},{"key":"付帯保険","value":"海外旅行、国内旅行、ショッピング"},{"key":"国際ブランド","value":"Visa、MasterCard"},{"key":"スマホ決済","value":"Apple Pay、楽天ペイ、au PAY"},{"key":"発行期間","value":"最短4日"}]

エポスカード

["https:\/\/www.eposcard.co.jp\/common-files\/card-img\/collabo\/dtv01.png"]

年会費無料で海外旅行傷害保険が自動付帯!

公式サイトで詳細を見る[{"site":"公式サイト","url":"https://www.eposcard.co.jp/cm2014/index.html?int_id=top_clup_rp"}]

※公開時点の価格です。価格が変更されている場合もありますので商品販売サイトでご確認ください。

エポスカードは、割引可能の優待店が全国に10,000店舗ある人気のクレジットカードです。飲食店だけではなく、カラオケ店、美容院、ホテル、遊園地など、多くの店舗で優待サービスを受けることができます。また、WEBから新規入会で2,000円相当のポイントやクーポンがもらえる特典もあります。

さらに年会費無料ですが、海外旅行傷害保険が付帯しています。よく海外旅行へ行く人や、これから行く予定がある人にも、ぜひおすすめしたいクレジットカードです。

| 年会費 | 無料 | ポイント還元率 | 0.5%~1.25% |

|---|---|---|---|

| 付帯保険 | 海外旅行 | 国際ブランド | VISA |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ | 発行期間 | 最短即日(マルイ店舗での受け取り) |

[{"key":"年会費","value":"無料"},{"key":"ポイント還元率","value":"0.5%~1.25%"},{"key":"付帯保険","value":"海外旅行"},{"key":"国際ブランド","value":"VISA"},{"key":"スマホ決済","value":"Apple Pay、Google Pay、楽天ペイ"},{"key":"発行期間","value":"最短即日(マルイ店舗での受け取り)"}]

楽天カード

["https:\/\/image.card.jp.rakuten-static.com\/card_corp\/common\/cardface\/cardface_n_master_touch_rp_e_front_360_227.png"]

楽天市場を利用する人はさらにお得

公式サイトで詳細を見る[{"site":"公式サイト","url":"https://www.rakuten-card.co.jp/campaign/rakuten_card/"}]

※公開時点の価格です。価格が変更されている場合もありますので商品販売サイトでご確認ください。

楽天カードは、CMでもお馴染みの「楽天」が取り扱うクレジットカードです。ポイントの貯まりやすさは断トツで、ポイント還元率は1.0%となります。また、楽天市場でお買い物をすると、ポイントが2倍にも3倍にもなるので大変お得です。

新規入会とカード利用の特典として、最大7,000ポイントが付与されますよ。またエポスカードと同じく、年会費無料ですが付帯保険として海外旅行が入っています。カードは、ディズニーとお買い物パンダの2種類があり、好きなデザインが選べるのも嬉しいですね。

注意点として、期間限定ポイントに限っては失効日が早いということが挙げられます。ショッピングなどで、なるべく早めに使うようにしましょう。

| 年会費 | 無料 | ポイント還元率 | 1.0%~3.0% |

|---|---|---|---|

| 付帯保険 | 海外旅行 | 国際ブランド | VISA、Mastercard、アメリカン・エキスプレス、JCB |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ | 発行期間 | 最短1週間 |

[{"key":"年会費","value":"無料"},{"key":"ポイント還元率","value":"1.0%~3.0%"},{"key":"付帯保険","value":"海外旅行"},{"key":"国際ブランド","value":"VISA、Mastercard、アメリカン・エキスプレス、JCB"},{"key":"スマホ決済","value":"Apple Pay、Google Pay、楽天ペイ"},{"key":"発行期間","value":"最短1週間"}]

REX CARD

["http:\/\/s3-ap-northeast-1.amazonaws.com\/imagegooranking.rank-king.jp\/item\/image\/normal\/5760627.jpg"]

JACCSモールを利用すると還元率1.75%!

公式サイトで詳細を見る[{"site":"公式サイト","url":"https://www.jaccs.co.jp/service/card_lineup/"}]

※公開時点の価格です。価格が変更されている場合もありますので商品販売サイトでご確認ください。

REX CARDは、「JACCS」で取り扱いしているクレジットカードです。通常利用では、ポイント還元率が1.25%ですが、JACCSモールを利用すると1.75%~13.14%の高還元率になります。

さらに、貯まったポイントを「Jデポ」に変換することで、請求額に利用できるのも魅力となっています。毎月の公共料金の請求額から、貯まったポイントで差し引けるのは嬉しいですね。

| 年会費 | 無料 | ポイント還元率 | 1.25%~1.50% |

|---|---|---|---|

| 付帯保険 | 海外旅行、国内旅行 | 国際ブランド | VISA、Mastercard |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ | 発行期間 | 1〜2週間 |

[{"key":"年会費","value":"無料"},{"key":"ポイント還元率","value":"1.25%~1.50%"},{"key":"付帯保険","value":"海外旅行、国内旅行"},{"key":"国際ブランド","value":"VISA、Mastercard"},{"key":"スマホ決済","value":"Apple Pay、Google Pay、楽天ペイ"},{"key":"発行期間","value":"1〜2週間"}]

ライフカード

["http:\/\/www.lifecard.co.jp\/card\/credit\/lifemsr\/images\/card_bu.jpg"]

光熱費の公共料金支払いにはライフカード

公式サイトで詳細を見る[{"site":"公式サイト","url":"http://www.lifecard.co.jp/card/campaign/nyukai/"}]

※公開時点の価格です。価格が変更されている場合もありますので商品販売サイトでご確認ください。

ライフカードは、カード業界の中でも最高水準のポイント還元率を誇っているクレジットカードです。対応している公共料金は、電気、ガス、水道の3種類となります。大手の会社なら支払い可能なので、首都圏にお住まいの方なら公共料金の支払い専用として利用するのがおすすめです。

新規入会とショッピングのカード利用の特典では、最大10,000円相当のポイントがもらえます。さらに、お誕生月にカードを利用した際には、なんと3倍ものポイントが付与されますよ。しかもキャンペーン期間なら、15,000円相当がプレゼントされることもあるので、要チェックです。

| 年会費 | 無料 | ポイント還元率 | 0.5%~1.0% |

|---|---|---|---|

| 付帯保険 | - | 国際ブランド | JCB、VISA、Mastercard |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ | 発行期間 | 最短3営業日 |

[{"key":"年会費","value":"無料"},{"key":"ポイント還元率","value":"0.5%~1.0%"},{"key":"付帯保険","value":"-"},{"key":"国際ブランド","value":"JCB、VISA、Mastercard"},{"key":"スマホ決済","value":"Apple Pay、Google Pay、楽天ペイ"},{"key":"発行期間","value":"最短3営業日"}]

セゾンカードインターナショナル

["https:\/\/www.saisoncard.co.jp\/lineup\/images\/cp\/SAISONinternational.jpg"]

支払先が豊富で税金も支払い可能

公式サイトで詳細を見る[{"site":"公式サイト","url":"https://www.saisoncard.co.jp/tp001.html"}]

※公開時点の価格です。価格が変更されている場合もありますので商品販売サイトでご確認ください。

セゾンカードインターナショナルは、生活する上で必要な公共料金が、ほぼ支払えるクレジットカードです。ポイント還元率は低めですが、セゾンカードのポイントには有効期限がないため、「無期限の永久不滅ポイント」が売りとなっています。有効期限を気にすることなく、長期スパンでポイントを貯められるのは嬉しいですね。

審査は厳しくなく、専業主婦や学生でも申込み可能!新規入会とカード利用の特典では、最大10,000円相当がプレゼントされます。また、自動車税や固定資産税など税金の支払いも可能で、ふるさと納税にも対応しています。そのため、自営業や個人事業主の方には特におすすめですよ。

| 年会費 | 無料 | ポイント還元率 | 0.5% |

|---|---|---|---|

| 付帯保険 | - | 国際ブランド | JCB、VISA、Mastercard |

| スマホ決済 | Apple Pay、Google Pay、楽天ペイ | 発行期間 | 約3日 |

[{"key":"年会費","value":"無料"},{"key":"ポイント還元率","value":"0.5%"},{"key":"付帯保険","value":"-"},{"key":"国際ブランド","value":"JCB、VISA、Mastercard"},{"key":"スマホ決済","value":"Apple Pay、Google Pay、楽天ペイ"},{"key":"発行期間","value":"約3日"}]

dカード GOLD

["http:\/\/s3-ap-northeast-1.amazonaws.com\/imagegooranking.rank-king.jp\/item\/image\/normal\/5760648.jpg"]

充実したサポートでお得なカード

公式サイトで詳細を見る[{"site":"公式サイト","url":"https://d-card.jp/st/abouts/d-cardgoldapply.html"}]

※公開時点の価格です。価格が変更されている場合もありますので商品販売サイトでご確認ください。

dカード GOLDは、ドコモユーザーにお得なクレジットカードです。NTTドコモが取り扱っている「dカード GOLD」は、一般のdカードがグレードアップしたクレジットカードとなります。そのため、審査ありで年会費は10,000円かかりますが、ドコモ携帯とドコモ光を利用している方に大変お得です。

まず、それぞれの料金を「dカード GOLD」で支払えば、なんと利用料金の10%がポイント還元されます。たとえば、携帯料金とインターネット料金を合わせて月々10,000円支払っている場合、毎月1,000ポイント還元されるという計算です。

年会費を10,000円支払っても、年間で12,000ポイントもらえますから、自信を持っておすすめできるカードと言えます。公共料金の支払いも「dカード GOLD」にすれば、さらにポイントがたくさん貰えてお得ですよ。

| 年会費 | 10,000円(税抜) | ポイント還元率 | 1.0%~4.0% |

|---|---|---|---|

| 付帯保険 | 海外旅行、国内旅行、ショッピング | 国際ブランド | VISA、Mastercard |

| スマホ決済 | Apple Pay | 発行期間 | 最短5日 |

[{"key":"年会費","value":"10,000円(税抜)"},{"key":"ポイント還元率","value":"1.0%~4.0%"},{"key":"付帯保険","value":"海外旅行、国内旅行、ショッピング"},{"key":"国際ブランド","value":"VISA、Mastercard"},{"key":"スマホ決済","value":"Apple Pay"},{"key":"発行期間","value":"最短5日"}]

オリコカード

["http:\/\/s3-ap-northeast-1.amazonaws.com\/imagegooranking.rank-king.jp\/item\/image\/normal\/5760660.jpg"]

ポイントを獲得しやすいカード

公式サイトで詳細を見る[{"site":"公式サイト","url":"https://www.orico.co.jp/creditcard/"}]

※公開時点の価格です。価格が変更されている場合もありますので商品販売サイトでご確認ください。

オリコカードでは、光熱費をはじめとして電話、新聞料金の支払いが可能です。年会費無料で、ポイント還元率1%以上という高還元率も魅力となっています。また「iD」と「QUICPay」の電子マネーが使えるため、ポイントが貯まりやすいクレジットカードなのも人気の理由です。

新規入会とカード利用の特典として、最大8,000ポイントが貰えるのも嬉しいですね。さらに入会後は6ヶ月間も、ポイント還元率が2%にアップされるという特典もあります。ポイント獲得を重視したい人には、特におすすめのカードですよ。

| 年会費 | 無料 | ポイント還元率 | 1.0%~2.0% |

|---|---|---|---|

| 付帯保険 | - | 国際ブランド | Mastercard、JCB |

| スマホ決済 | Apple Pay、楽天ペイ | 発行期間 | 最短3営業日 |

[{"key":"年会費","value":"無料"},{"key":"ポイント還元率","value":"1.0%~2.0%"},{"key":"付帯保険","value":"-"},{"key":"国際ブランド","value":"Mastercard、JCB"},{"key":"スマホ決済","value":"Apple Pay、楽天ペイ"},{"key":"発行期間","value":"最短3営業日"}]

JCB CARD W

["http:\/\/s3-ap-northeast-1.amazonaws.com\/imagegooranking.rank-king.jp\/item\/image\/normal\/5760664.jpg"]

39歳以下が対象のカード

公式サイトで詳細を見る[{"site":"公式サイト","url":"https://www.jcb.co.jp/ordercard/"}]

※公開時点の価格です。価格が変更されている場合もありますので商品販売サイトでご確認ください。

JCB CARD Wは、JCBカードの中で一番ポイント還元率の高いクレジットカードです。他のJCBカードは0.5%ですが、JCB CARD Wのポイント還元率は1.0%となっています。ただし、39歳以下の方のみお申込み可能なので、対象内の人は今のうちに作ることをおすすめします。

また、スターバックスの電子マネー(スターバックスカード)に、JCB CARD Wでオンラインチャージすると、10倍のポイントが付与されるのも魅力です。そのため、スターバックスが好きでよく利用している人なら、ぜひ入会を検討してみてくださいね。

| 年会費 | 無料 | ポイント還元率 | 1.0% |

|---|---|---|---|

| 付帯保険 | 海外旅行、ショッピング | 国際ブランド | JCB |

| スマホ決済 | Apple Pay、Google Pay | 発行期間 | 最短3営業日 |

[{"key":"年会費","value":"無料"},{"key":"ポイント還元率","value":"1.0%"},{"key":"付帯保険","value":"海外旅行、ショッピング"},{"key":"国際ブランド","value":"JCB"},{"key":"スマホ決済","value":"Apple Pay、Google Pay"},{"key":"発行期間","value":"最短3営業日"}]

公共料金を支払うクレジットカードを決める前に注意すべき点は、主に2つあります。まず、すべての公共料金がクレジットカードで支払える訳ではないことです。特に上下水道料金は、自治体によって異なるため、必ずWebサイトで確認しましょう。

また、公共料金の支払いは口座振替割引が適用される場合もあるので、必ずどちらがお得になるかチェックする必要があります。世帯数が多く、月々の支払額が高い場合はクレジットカードがおすすめです。しかし、一人暮らしで支払額が少ない人は、口座振替の方がお得な場合もあるためご注意くださいね。

クレジットカードで公共料金の支払いをすれば、大きなメリットが得られます。特に世帯人数が多いご家庭は、電気・ガス・水道などの光熱費の支払額も高くなるため、カードでの支払いがお得です。毎月発生する固定費ですから、ぜひクレジットカードを活用してみてくださいね。

リクルートカードは年会費無料のうえ、1.2%という高還元率が魅力のクレジットカードです。また、「ポンパレモール」という通販サイトでショッピングを利用すると、3.0%ポイント還元されるのも人気理由のひとつとなっています。

さらに、リクルートカードでnanacoにチャージして税金を支払えば、チャージした税金額の1.2%が還元されるという特典もあります。ポイント付与には月に3万円という上限額がありますが、公共料金や税金を支払う程度ならば、特に問題はないでしょう。